Essentium è destinata a diventare una società quotata in borsa tramite fusione

Essentium ha annunciato che diventerà una società per azioni tramite una fusione aziendale con Atlantic Coastal Acquisition Corporation.

La transazione dovrebbe essere completata nel primo trimestre del 2022, con la società combinata che manterrà il nome Essentium ma sarà quotata sul mercato azionario del Nasdaq con il simbolo ticker “ADTV”. Sia il consiglio di amministrazione di Essentium che quello di Atlantic Coastal hanno approvato all’unanimità l’accordo, con Essentium che ha anche delineato la sua intenzione di espandersi nella produzione di additivi metallici dopo aver stabilito un portafoglio completo di stampa 3D di polimeri.

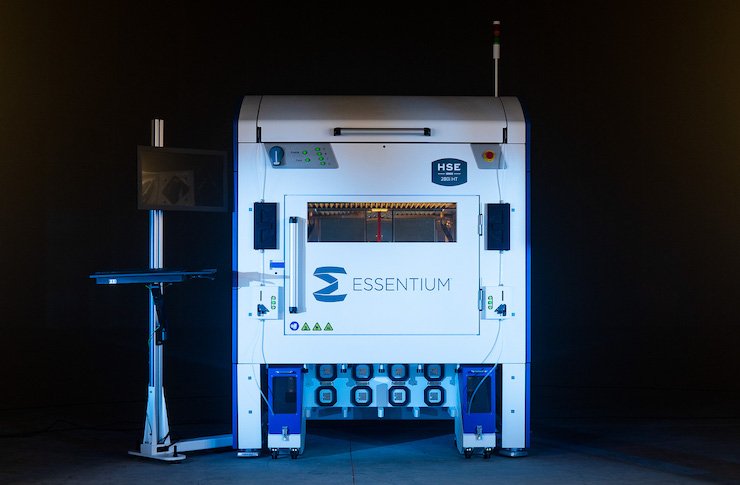

Quel portafoglio di polimeri comprende le piattaforme di stampa 3D di sinterizzazione ad alta velocità di Essentium, che include le macchine HSE 240 HT Dual Extruder e HSE 280i HT e una gamma di materiali polimerici, tra cui PEEK, PEKK , PPS-CF e altro ancora. Questa offerta ha attirato la clientela di Lockheed Martin, Ford Motor Company e del Dipartimento della Difesa degli Stati Uniti, tra gli altri, ma quando diventa una società pubblica, Essentium sta anche sviluppando una “suite di sistemi di additivi metallici”. La sua offerta di metalli sarà progettata per offrire “metallurgie uniche e microstrutture avanzate per applicazioni con integrità strutturale esigente”.

Essentium cercherà di aggiungere capacità di produzione additiva in metallo man mano che avanza come azienda pubblica. L’operazione si concluderà subordinatamente all’approvazione degli azionisti di Atlantic Coastal, alla simultanea transazione PIPE, al soddisfacimento delle condizioni stabilite nell’accordo definitivo e ad altre consuete condizioni di chiusura. Una volta completato, Essentium continuerà a essere guidato dal CEO Blake Teipel, dal COO Lars Uffhausen e dal CFO ad interim Jonathan Bailiff.

“Essentium sta trasformando il futuro panorama delle catene di approvvigionamento fornendo soluzioni di produzione e operative veramente distribuite e sostenibili in tutti i contesti, inclusa la capacità di operare con successo in ambienti logistici contestati”, ha commentato Blake Teipel, Ph.D., amministratore delegato di Essentium. “I deficit fondamentali nei nostri attuali modelli di catena di approvvigionamento globale vengono esacerbati dall’escalation di ostacoli come gli squilibri commerciali e la pandemia globale, che portano a lunghi colli di bottiglia della distribuzione. L’annuncio di oggi rappresenta una pietra miliare nei nostri sforzi per fornire soluzioni sostenibili a lungo termine per un nuovo paradigma di produzione in grado di affrontare queste sfide globali. La soluzione di Essentium implementa capacità di produzione regionale e distribuita per consentire la trasparenza della catena di approvvigionamento,

“Abbiamo lanciato Atlantic Coastal con un focus ESG-centrico e un mandato per collaborare con una società che trasformerà la natura del commercio internazionale, e crediamo che Essentium, con il suo potenziale per cambiare la catena di approvvigionamento globale, sia esattamente quel partner,” ha aggiunto Shahraab Ahmad, presidente e amministratore delegato di Atlantic Coastal. “Blake e il suo team di esperti hanno sviluppato un profondo fossato tecnologico, un ecosistema di prodotti convalidato dal DoD e un modello di rasoio/lama di rasoio che offre entrate ricorrenti significative, supportando l’espansione del margine lordo e un’economia unitaria altamente interessante”.

La proposta di aggregazione aziendale valuta la società combinata a un valore aziendale pro forma di $ 974 milioni, a un prezzo di $ 10,00 per azione e senza rimborsi da parte degli azionisti di Atlantic Coastal, offrendo una valutazione interessante di 4,6 volte il fatturato 2023E previsto da Essentium di $ 212 milioni. La transazione proposta dovrebbe fornire fino a $ 346 milioni di proventi netti alla Società, senza rimborsi e al netto delle spese di transazione, incluso un PIPE di azioni ordinarie interamente impegnato di oltre $ 40 milioni a $ 10,00 per azione guidato da investitori istituzionali e strategici tra cui BASF , Atalaya e Apeiron. Anche il team di gestione di Atlantic Coastal sta contribuendo con 20 milioni di dollari al PIPE.

Gli attuali azionisti di Essentium rinnoveranno il 100% del loro capitale nella società combinata. Dopo la chiusura della transazione, si prevede che questi azionisti detengano circa il 64% delle azioni ordinarie emesse e in circolazione.

Essentium è l’ultima azienda di stampa 3D a perseguire una quotazione pubblica, con Desktop Metal , Markforged , VELO3D , Xometry , FATHOM e Fast Radius che si sono quotati anche negli ultimi 12 mesi.